周四最具爆发力六大牛股(名单)

供应链金融业务推进顺利,乐观情况下可达近百亿收入:汉得信息的供应链金融业务主要是依托原有核心客户,为这些核心客户的产业链上游中小供应商提供免 费的ERP云平台,在中小企业贷款的时候为银行提供数据验证等服务从银行贷款利息分成实现盈利。在此模式下,中小企业的经营数据可通过产业链上企业或者在最下游核心客户那里得到验证,与用友网络直接通过ERP系统提取数据验证的模式相比,可信性更高。去年四季度开始供应链金融业务获得实质性客户突破,目前上线家,涉及医疗器械和机械工程等行业,涵盖2000多个中小供应商,年采购额度达数十亿规模。按照目前的进度,全年预计上线万多家中小供应商。由于汉得信息和达美目前合计已拥有近1500家核心大客户,不考虑重叠的情况下对应75万家中小供应商,乐观情况下如果一家中小供应商未来每年贡献1万的收入(对应百万的贷款数),那么收入可达75亿,市值想象空间巨大。

收购达美开拓民生行业,达美平台有望向精准营销等模式演进:上海达美服务的企业客户超过320家,尤其在SAP方面,达美在时尚、零售、快消等民生行业处于国内龙头地位。此外在ERP方案基础上,达美融入自主研发的上海达美大数据商务智能分析平台、分销商管理系统、供应链协同平台等行业特殊应用,并推出了上海达美基于高性能实时大数据平台(HANA)的零售业门店实时监控分析、零售业会员价值分析等,将企业内部人、财、物的精准系统逐步向生态供应链拓展,未来有望通过大数据分析和商业智能向精准营销演进。

维持“强烈推荐-A”投资评级。考虑本次收购的并表和增发摊薄,预计2014-2016年的EPS分别为0.33元、0.45元、0.58元,当前价格对应14/15/16年49倍/36倍/28倍PE,考虑到供应链金融进展超预期,精准营销分成等新商业模式可期,上调目标价至27.19元,维持“强烈推荐-A”投资评级。

风险提示:外延扩张进度低于预期、供应链金融进度没有到达预期。(招商证券郝彪)

国内城轨+高铁建设如火如荼,在“一路一带”国策制定的背景下,轨交产业链相关公司成为市场关注焦点,在产业链公司具备较快业绩成长速度且确定性较高的背景下,海达股份作为细致划分领域龙头的优势尚未被市场所认识,导致其具备明显的估值优势。同时公司凭借在轨交+汽车领域的长期积累以及橡胶研发技术的优势,将沿着以上两个路径持续拓展,发展前途广阔。

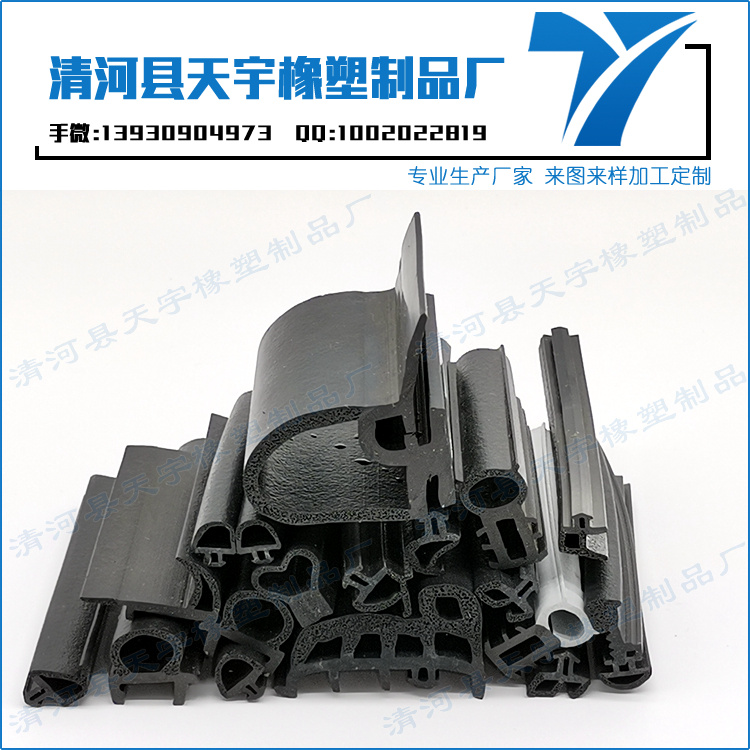

海达股份橡胶零配件产品以密封和减震两大功能为基础,应用于航运、轨道交通、建筑、汽车四大领域,并逐步形成了船用舱盖橡胶部件、集装箱橡胶部件、盾构隧道止水橡胶密封件、轨道车辆橡胶密封条、建筑橡胶密封条、轨道减振橡胶部件、汽车橡胶密封条及其他共八大类产品。

轨交板块业务占公司40%的收入,贡献近45%的利润。其中轨道交通车辆密封条市场占有率达到50%以上,随着我们国家动车(15-16年)、城轨地铁(15-17年)持续维持通车高峰,车辆需求量开始上涨将带动公司轨交车辆密封条业务确定性持续增长。

公司凭借天窗密封条领域的绝对龙头地位,已经逐步切入北汽、广汽等大型汽车厂商的供货体系,15年将开始批量供货整车密封件,同时公司积极布局汽车弹性元件研发,汽车板块增长有望迎来持续快速增长。

我们估计公司2014-16年EPS分别为0.62、0.82、1.14元,对应的估值水平为32、24、17倍,考虑公司业绩确定性增长,类比轨交板块其他零配件公司的估值水平,我们大家都认为公司在估值上具有一定的安全边际,首次覆盖给予“推荐”评级。

原材料价格波动;铁路设备投资放缓,高铁出口低于预期。(华创证券李佳,何思源)

翰宇药业发布对外投资公告:公司拟以自筹资金不超过5000万元,根据挪威普迪医疗研发产品“无创连续血糖监测手环GlucoPred”的临床测试及注册情况,分三期投资参股(最高可至2.38万股,占比20.79%),并由公司独家代理其“无创连续血糖监测”产品在中国市场的注册及推广。对外投资尚待董事会审议通过。

投资标的血糖检测技术先进,市场空间广阔:公司拟以自筹资金不超过5000万元,根据研发及注册情况分三期投资挪威普迪医疗无创连续血糖监测手环,并计划作为中国独家代理。传统血糖监测方法有采血监测,动态血糖监测(植入传感器)、无创体液监测(体液浓度换算)。普迪医疗血糖监测手环以挪威深海采油动态定位系统计算模型为基础,采用近红外光谱分析与传感器融合技术相结合,在无创连续检测、方便性等方面有较大的比较优势。2013年全球糖尿病患者3,82亿人,我国1.39亿人,国内血糖监测仪存量2120万台,年销售规模50亿元。目前国内血糖监测多采用传统采血监测方法,频繁有创取血给病患带来极大的痛苦。方便无痛的无创检测手环上市有望迅速打开市场,产品空间广阔。

研发进展顺利,最快2016年国内上市:目前,普迪医疗已完成二代样机的开发,精度情况良好,预计2015年8月完成欧盟临床试验,11-12月欧盟获批并实现产品上市。公司拟在第一次投资付款后签署总代理协议,并着手准备申报工作。产品将作为二类医疗器械在国内申报,无需临床实验,流程相对较短,预计8-12月后有望获批。

糖尿病产品线日益完善,协同效应将逐步显现:公司药品储备丰富,8月股权及现金收购成纪药业,初步完成建立涵括药物和注射器械的糖尿病药品线的生产协同体系。此次无创连续血糖监测设备的引入,进入糖尿病患者日常健康管理领域,契合公司慢性病管理专家的战略定位和发展趋势,未来制剂药品、注射器、健康管理协同效应将逐步显现。

维持“推荐”评级:公司致力于慢性病管理领域,收购成纪、普迪完善糖尿病产品线;全球多肽药专利到期,原料药出口放量可期。预计2014-2016年EPS分别为0.42元、0.80元、1.05元,对应PE分别为80X、43X、32X,维持“推荐”评级。(长江证券刘舒畅)

海外布局再下一城,国际化提速。2月2日公司公告全资香港子公司光大证券金融控股有限公司拟以40.95亿港元的购买价向新鸿基收购其持有的新鸿基金融集团有限公司的70%股份。新鸿基金融集团公司是新鸿基直接全资子公司,是在英属维尔京群岛成立的公司。已发行股本5万美元。新鸿基金融集团公司控股经营新鸿基金融有限公司(SunHungKaiFinancialLtd),经营事物的规模包括经纪业务(主要含股票及期货)、财富管理、保证金融资、资产管理、长期资金市场销售、资料研究及杠杆式外汇交易等业务。交割后新鸿基金融集团有限公司将是光证金控的一家控股子公司以及公司的一家间接控股子公司。

收购PB估值为1.86倍,对价比较合理.70%股权对应2014年11月底的PB为1.86倍,与国际券商以及光大自身的估值水平相当,收购估值合理。70%的股权按权益法计算,预计对光大证券报表业绩增厚约5%。2014年11月底新鸿基金融有限公司净资产31.44亿港元,净利润1.72亿港元。

国际化战略加速推进,境内外业务齐发展。公司于2010年11设立光大金融控股公司,国际业务加快速度进行发展。此次收购新鸿基金融公司将加速海外业务拓展,通过以香港业务为基石,进一步拓展境外业务边界,实现业务国际化,提升国际业务盈利能力。

收购协议先决条件:(1)新鸿基的股东大会审批通过本次交易;(2)新鸿基对目标集团的重组基本完成;(3)公司股东大会审批通过本次交易;(4)光证金控完成本公司、公司控制股权的人要成为目标集团的控制股权的人而需要的事先审批或通知,包括香港证券及期货事务监察委员会、中国证券监督管理委员会以及其他机构。其他条件:(1)自《买卖协议》签署之日起到股份交割日期间的任何时点新鸿基金融有限公司之综合资产净值相比其2015年1月31日之综合资产净值没有降低6亿港元或之上金额;(2)占目标集团2014年财政年度(2014年1月1日至2014年12月31日)20%收入以上的持牌公司牌照发生牌照被没收、被暂停等事项。

继续看好光大证券的崛起,维持买入评级。在集团改制重组、定增补充资本金、全新优秀管理层和行业向上发展周期的多重推动下将实现弯道超车,2014-15年每股盈利0.61元、0.95元,对应PE为38倍、24倍。继续维持买入评级。

“新广船”架构已现。中船集团华南最大的民船企业龙穴造船的低价注入,加上中船集团核心军工资产黄埔文冲船厂的注入,使得广船国际在作为全球领先的灵便型液货船制造商和最大的军辅船生产商的基础上,逐步提升了公司军船和海洋工程装备建造实力,实现军船、民船、海工等业务的全面发展。

公司或成中船集团资产整合核心平台。通过此次整合,广船国际既涵盖了中船集团华南区域的资产也涵盖了华东的体外资产。我们大家都认为此举预示着中船集团的资产整合放弃属地化整合的概率增加,预计中船集团有可能将造船、海工业务整体注入广船国际,未来华东类资产整合(包括沪东中华和江南重工等核心军船资产)值得期待。

《金融业支持船舶工业转变发展方式与经济转型的指导意见》已获国务院通过,民船竞争格局优化。我国造船行业稂莠不齐,加速落后产能小型船厂淘汰,深度调整造船业竞争格局,对于调整整个造船行业的产业体系具备极其重大意义,转变发展方式与经济转型后造船行业强弱对比将会越来越明显,行业集中度也会大幅度的提升,公司作为中船集团重要造船平台将直接受益。

A+H 军工第一股重组获通过,军工资产证券化趋势不改。由于前期成飞集成重组方案被否,市场担心军工资产证券化的趋势是否会受一定的影响。但广船国际过会,实现了核心军工资产的A+H 两地上市,显示军工资产证券化的趋势仍不会改变。

投资评级与估值。由于公司资产处置,我们上调2014 年EPS,由-0.29 元上调至0.15 元,维持2015、2016 年EPS 为0.25 元和0.40 元。由于公司注入华东类核心军工资产的概率较大,维持买入评级。(申万宏源李晓光 )

经过一系列并购发展,公司已成为电视剧行业有突出贡献的公司,未来将通过华剧场、IP衍生等模式打造内容生态,转型内容生态运营商。公司布局主要为:1)杭州公司本部;2)上海克顿;3)从事电影业务的北京分公司;4)杜昉率领的综艺团队。

电视剧业务:传统渠道增长稳定,积极拓展线上新渠道。由于电视剧市场市占率近10%,未来传统渠道电视剧总数量将稳定在制作1000集,外购200集的水平;公司过去以独播剧和两星剧为主,一剧两星对公司电视剧单价影响不大;虽然二三线演员价格下降,但大演员成本坚挺,道具成本上升,预计电视剧毛利率将略往下走;2015年,公司的新剧包括《何以笙箫默》、《医馆笑传》、吴秀波的《小李飞刀》、历代皇后系列的《独孤皇后》、《飞龙》、《跟我回家》等;新渠道积极探索,克顿的《锦衣夜行》将试水一轮互联网播,二轮电视台跟播的新模式。和百度战略合作,更好了解用户,针对客户的真实需求开发剧本。

试水综艺制作,预计15年下半年将在华剧场上映。目前主要由原浙江卫视的节目中心主任杜昉来带领综艺团队。将开发4档卫视节目,2档综艺娱乐节目,预计在15年下半年会首先上线公司的华剧场。

搭建发行团队,试水电影制作。继14年参股多部电影投资后,公司吸取经验,为开拓电影市场搭建发行团队。15年电影投资额相比14年不会有爆发性增长,依然以参投为主,储备了郭敬明的“幻城”、汪远《名将学院》、麦家的风系列、徐静蕾的青昡系列等,多在剧本策划阶段,预计16年上映。进度较快的麦家的《捕风者》已经投拍,15年可上映。

从版权制造商积极转型内容产业运营商。公司积极打造包含渠道在内的内容生态,首先线的卫视进行战略合作,和排名16-20的卫视进行午后剧场、晚间剧场等“华剧场”内容打包类合作。短期,华剧场以播放华策的旧片为主,采取内容包的定价方式;未来,会外购内容,尝试广告分成;线上华剧场主要和爱奇艺、小米等合作华策的专栏,未来尝试节目定制和点击分成;其次,积极探索IP衍生收入,将影视内容作品里面的道具服装尝试电商运营,深度挖掘观众的关注力。

“推荐”评级。预计公司14-16年EPS分别为0.63、0.74和0.84元,目前股价对应PE为45、39、34倍PE,首次覆盖给予“推荐”评级。

-

2024-01-18 22:45:28综合类行业资讯新闻动态_服装服饰行业资讯 -中服服装网

-

2024-01-20 01:34:22金汤橡塑:创新研制精品 优质橡塑材料供应商

-

2024-01-20 01:34:42华密新材(836247BJ)——橡塑资料及制品出产企业研讨

-

2024-01-21 03:03:00福建省明信橡塑有限公司